Investire in America Latina oggi non è come dieci anni fa. Non si tratta più di scommettere su un’intera regione come se fosse un’unica entità. Oggi è una scelta precisa: materie prime o manifattura? Cile o Messico? Rame o soia? La risposta cambia tutto.

Perché l’America Latina non è un’unica opportunità

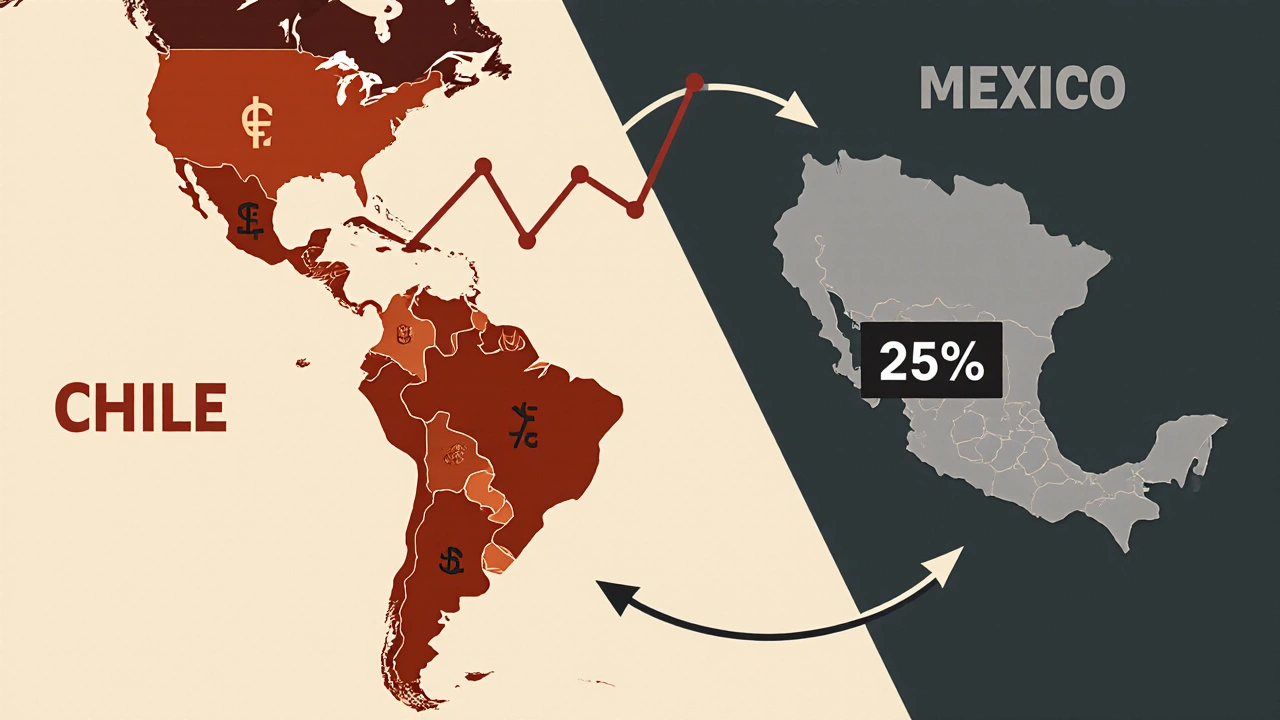

L’America Latina non ha un’unica economia. Ha sette economie diverse, con dinamiche opposte. Nel 2025, il Messico sta subendo una contrazione del -0,3%, mentre il Cile e il Perù crescono a ritmi vicini al 3%. Perché? Perché il Messico dipende troppo dalle esportazioni verso gli Stati Uniti, e ora gli Stati Uniti hanno applicato tariffe del 25% su metà dei suoi prodotti. Il Cile, invece, vende rame - e il rame nel 2025 ha raggiunto prezzi record.Il rame è il motore del Cile. Circa il 50% delle entrate fiscali del Paese viene dal rame. Il Perù, con il 62% delle sue esportazioni totali in rame, è ancora più esposto. Quando il prezzo del rame sale, le casse statali si riempiono. E nel primo semestre del 2025, il prezzo è aumentato del 18,7%. Questo ha permesso a questi Paesi di tagliare i tassi d’interesse, rilanciare gli investimenti e ridurre la pressione sui bilanci pubblici.

Il Brasile: l’economia resistente

Il Brasile non è un Paese di rame. È un Paese di terra, acqua e petrolio. Le sue esportazioni principali sono soia (17%), minerale di ferro (22%) e petrolio (14%). Questa diversità lo rende più resistente. Mentre il prezzo del rame fluttua, il mercato globale della soia resta stabile, grazie alla domanda cinese. La Cina è ora il principale partner commerciale del Brasile, importando il 31% della sua soia e il 12% del suo petrolio.Nel 2025, il Brasile crescerà tra il 2,0% e il 2,5%. Non è un boom, ma è stabile. Perché? Perché i consumi domestici non si sono fermati. Anche con un tasso d’interesse al 10,5%, le famiglie continuano a spendere. E il governo ha attivato crediti mirati per settori chiave, come l’agricoltura e l’energia rinnovabile. I titoli azionari legati alle materie prime brasiliane hanno perso solo il 3,8% nel primo semestre, mentre l’indice generale è sceso del 9,1%. Questo non è un segnale di forza? È un segnale di resilienza.

Il Messico: la crisi delle tariffe

Il Messico è l’eccezione che conferma la regola. È l’unico Paese dell’America Latina che ha un’industria manifatturiera forte, ma è anche l’unico che sta subendo un colpo diretto dalle tariffe statunitensi. L’80% delle sue esportazioni va negli Stati Uniti. Ora, il 50% di queste esportazioni - quelle che non rispettano gli accordi USMCA - sono soggette a tariffe del 25%. Il risultato? L’indice manifatturiero messicano è crollato del 15,3% da gennaio 2025.Ma non tutto è perso. Le aziende stanno cercando di riconfigurare le catene di approvvigionamento. Alcune stanno spostando la produzione verso il Messico centrale, dove le infrastrutture sono migliori e la manodopera più qualificata. Altre stanno cercando di ottenere la certificazione USMCA per evitare le tariffe. Gli esperti prevedono un recupero nel 2026, quando queste ristrutturazioni avranno effetto. Ma nel 2025, è un anno di sofferenza. I bond in peso rendono l’11,7%, il più alto della regione - perché gli investitori chiedono un premio per il rischio.

Argentina: il rischio estremo

L’Argentina è un caso a sé. L’inflazione ha superato il 200% nel primo trimestre del 2025. Il peso è crollato. Ma c’è un cambiamento. Il governo ha iniziato a tagliare i sussidi, a ridurre la spesa pubblica e a negoziare con il Fondo Monetario Internazionale. I mercati stanno guardando con attenzione. Non è un investimento per chi cerca stabilità. Ma per chi ha un orizzonte di 3-5 anni e tollera il rischio, potrebbe essere l’opportunità più alta della regione. Se la stabilizzazione funziona, i rendimenti potrebbero triplicare.

Colombia: la ripresa lenta

La Colombia è in una fase di attesa. Il governo di Petro, pur avendo una piattaforma di sinistra, non ha potuto implementare riforme radicali. Gli investitori lo vedono come un’amministrazione “lame duck”, cioè senza potere reale. La crescita è stimata al 1,2%. Non è un disastro, ma non è nemmeno un’opportunità. Il Paese ha risorse - petrolio, carbone, caffè - ma non ha un piano chiaro per attrarre investimenti stranieri. Il mercato lo sa. I bond colombiani rendono il 5,8%, molto meno dei vicini Cile e Perù. È un Paese da osservare, non da comprare.Le materie prime: il vero motore

Se devi scegliere un settore per investire in America Latina, le materie prime sono la risposta. Ma non tutte sono uguali. Il rame è il re. Il minerale di ferro e la soia sono i principali sostenitori. Il petrolio è incerto: le esplorazioni sono calate del 25% nel 2025 rispetto al 2024. Solo nove pozzi ad alto impatto sono previsti in tutta la regione. Questo non è un segnale di calo. È un segnale di attesa. Le compagnie aspettano che i prezzi si stabilizzino prima di spendere.Le azioni legate al rame hanno superato l’indice MSCI America Latina del 7,2% nel 2025. Le azioni agricole brasiliane hanno resistito meglio di tutte. Le azioni manifatturiere messicane sono crollate. Il messaggio è chiaro: investi nelle materie prime, non nella manifattura esposta alle tariffe.

La Cina: il nuovo alleato

Negli ultimi 25 anni, la Cina è diventata il partner più importante dell’America Latina meridionale. Gli investimenti cinesi nella regione sono passati da 2,8 miliardi di dollari (2000-2004) a 55,6 miliardi (2020-2024). Un aumento del 1.859%. La Cina non compra solo materie prime. Costruisce porti, ferrovie, dighe e impianti energetici. In Perù, ha finanziato la modernizzazione della rete mineraria. In Brasile, ha investito in impianti di produzione di fertilizzanti. In Cile, ha acquisito imprese di batterie per veicoli elettrici.Questo non è un’alleanza politica. È un’alleanza economica. E funziona. Mentre gli Stati Uniti alzano muri, la Cina costruisce ponti. Per gli investitori, questo significa che l’America Latina non è più solo un’estensione del mercato americano. È un ponte tra l’Asia e le risorse del Sudamerica.

Le remittances: il pilastro nascosto

Un fattore spesso ignorato è il flusso di rimesse. Negli Stati Uniti, milioni di latinoamericani inviano denaro a casa. Nel 2023, il Messico ha ricevuto 63 miliardi di dollari, pari al 3,5% del suo PIL. La Colombia ha ricevuto il 3,1%, la Repubblica Dominicana l’8,1%. Questi soldi non vanno in speculazioni. Vanno in cibo, case, scuola, medicine. Sostengono la domanda interna. E quando l’economia americana rallenta, anche le rimesse rischiano di calare. È un rischio silenzioso, ma reale. Se gli Stati Uniti entrano in recessione, l’America Latina sente il colpo.Cosa fare ora?

Se vuoi investire in America Latina nel 2025, non puoi agire come se fossi nel 2015. Ecco cosa funziona:- Evita il Messico manifatturiero - a meno che non stia comprando aziende con certificazione USMCA.

- Preferisci il Cile e il Perù - specialmente aziende legate al rame e all’energia.

- Guarda al Brasile - per l’agricoltura e l’energia, non per la finanza.

- Ignora la Colombia - a meno che non stia aspettando un cambio di governo.

- Considera l’Argentina - solo se hai un orizzonte lungo e tolleri il rischio.

- Usa ETF o fondi diversificati - non investire in un singolo Paese. Distribuisci il rischio.

Il 2025 non è un anno per cercare il grande guadagno rapido. È un anno per costruire una posizione strategica. L’America Latina non è un investimento per chi vuole tranquillità. È un investimento per chi sa leggere i segnali, aspettare il momento giusto e scommettere sulle materie prime, non sulle tariffe.

Perché questa regione non scomparirà

L’America Latina ha risorse che il mondo vuole ancora. Il rame per le auto elettriche. La soia per il cibo globale. Il litio per le batterie. Il petrolio per l’energia. E ha una popolazione giovane, che cresce. Non è un Paese che può essere ignorato. Solo che ora, bisogna scegliere con attenzione. Chi investe in modo generico, perde. Chi investe in modo mirato, guadagna.È sicuro investire in America Latina nel 2025?

Sì, ma solo se scegli con attenzione. Paesi come Cile e Perù, con forte esposizione al rame e istituzioni stabili, sono più sicuri. Messico e Argentina sono rischiosi, ma con potenziale alto se si ha un orizzonte lungo. Non investire in tutta la regione come se fosse un’unica entità.

Quali sono le migliori materie prime da investire in America Latina?

Il rame è la migliore. È il motore del Cile e del Perù, e la domanda globale per batterie e elettricità continua a crescere. La soia brasiliana è la seconda scelta migliore, grazie alla domanda cinese. Il minerale di ferro è stabile ma meno dinamico. Evita il petrolio: le esplorazioni sono in calo e i prezzi sono volatili.

Perché il Messico sta male anche se è vicino agli Stati Uniti?

Perché il 50% delle sue esportazioni verso gli USA - quelle che non rispettano gli accordi USMCA - sono soggette a tariffe del 25%. Questo ha fatto crollare la produzione manifatturiera. Il Messico non ha perso il vantaggio della vicinanza, ma ha perso la certezza. Le aziende ora devono scegliere tra pagare tariffe o ristrutturare, e questo costa tempo e denaro.

Cosa succede se il prezzo del rame scende?

Se il prezzo del rame scende sotto i 3,85 dollari al libbra (livello stimato per il 2025), Cile e Perù vedranno una riduzione delle entrate fiscali. I tassi potrebbero rimanere alti più a lungo, e gli investimenti in infrastrutture potrebbero rallentare. Ma non è una crisi. Il rame è ancora fondamentale per la transizione energetica, e la domanda a lungo termine resta solida.

Dove conviene investire oggi: in azioni o in obbligazioni?

Le azioni legate alle materie prime (rame, soia, ferro) sono più promettenti nel breve termine. Le obbligazioni, invece, offrono rendimenti alti ma con rischio di cambio. I bond messicani rendono l’11,7%, ma il peso è debole. I bond ciliani rendono il 5,8% con valuta stabile. Scegli le azioni se vuoi crescita, le obbligazioni se vuoi reddito - ma solo nei Paesi con istituzioni forti.

Stefano Dimitrijevic

novembre 19, 2025 AT 11:01Guarda, ho passato sei mesi in Cile l’anno scorso per lavoro e ho visto di persona come il rame sta cambiando la vita di molte comunità. Non è solo una questione di bilanci statali, è che le scuole, gli ospedali e persino le strade stanno migliorando. A Copiapó, ho incontrato un ingegnere minerario che mi ha detto che nel 2024 hanno assunto 400 nuovi tecnici locali solo per la manutenzione delle nuove linee di estrazione. E il bello? Tutti parlano inglese, ma la gente comune ancora preferisce il cinese per i contratti con le aziende cinesi. Sì, hai letto bene: i cinesi non solo comprano rame, ma stanno formando la prossima generazione di operai. È un cambio di paradigma silenzioso, ma enorme. Non è più l’America Latina che vende risorse, è l’America Latina che diventa parte della catena globale del litio, del rame, del grafite. E noi italiani? Siamo ancora qui a discutere se investire o no, mentre i tedeschi e i giapponesi hanno già firmato accordi a lungo termine.

Asheni Damiano

novembre 19, 2025 AT 14:46Il rame è il re? Ma sei serio? Tutti parlano di rame come se fosse l’unico bene al mondo, ma nessuno dice che il 70% delle miniere in Cile e Perù sono controllate da multinazionali straniere. Il governo locale prende il 50% delle entrate? Sì, ma solo se non ci sono sussidi, esenzioni fiscali e accordi segreti. E poi, chi paga il prezzo ambientale? I fiumi avvelenati, le terre aride, le comunità indigene sfrattate. E tu vuoi investire? Perché non investi in un ETF che ti fa guadagnare mentre il pianeta brucia? Il rame non è un’opportunità, è un’illusione di sviluppo. La vera ricchezza è la resilienza delle popolazioni, non i numeri sui bilanci. E poi, il Brasile con la soia? Sì, ma quante foreste sono state abbattute per far spazio a quei campi? Non è crescita, è colonialismo con i numeri.

diana lenzi

novembre 20, 2025 AT 14:45Stefano ha ragione, ma Asheni ha toccato un punto che non si può ignorare. Io ho un amico che lavora in un’azienda agricola nel Mato Grosso e mi ha detto che stanno usando droni e AI per ridurre l’uso di pesticidi del 60%. La soia brasiliana non è più solo deforestazione: ora è tecnologia, sostenibilità, tracciabilità. E i bond ciliani? Sì, rendono bene, ma ho visto un fondo italiano che ha investito in microfinanze per piccole aziende minerarie locali, con risultati incredibili. Non è tutto nero o bianco. L’America Latina non è un paese, è un’opportunità complessa. Se vuoi investire, fai due cose: cerca fondi con trasparenza e controlla chi gestisce i progetti. Non comprare l’idea, compra il progetto. E se ti preoccupa il rischio, inizia con il 5% del tuo portafoglio. Non serve essere eroi, serve essere intelligenti.

Matteo Scialom

novembre 20, 2025 AT 18:49